Raport Expandera i Rentier.io – Ceny mieszkań, czerwiec 2024 r.

Dane na temat cen w ogłoszeniach sprzedaży wciąż pokazują przewagę wzrostów. Wiele wskazuje jednak na to, że ceny w faktycznie zawieranych transakcjach stanęły, a być może nawet nieco spadły. Z raportu Expandera i Rentier.io wynika, że w maju przeciętne ceny w ogłoszeniach sprzedaży wzrosły w 10 z 17 miast. Zauważalnie wydłuża się jednak czas ekspozycji ogłoszeń. Słabe są również dane na temat sprzedaży nowych mieszkań przez deweloperów. W dużej mierze wynika to ze słabej dostępności kredytów. Udział raty w dochodzie pary zarabiającej po 80% średniej pensji wynosi aż 46%. W rezultacie liczba wniosków o kredyt hipoteczny w maju (26,9 tys.) była na trzecim najniższym poziomie w ostatnich 8 latach. Gorzej było tylko w maju 2022 r. i maju 2023 r.

Ceny w ogłoszeniach sprzedaży opublikowanych w maju były przeciętnie o 0,9% wyższe niż w kwietniu. W 7 miastach ceny spadły, a w 10 wzrosły. Co ciekawe, z miast, w których odnotowaliśmy spadki w poprzednim miesiącu (było ich również 7), tylko jedno miasto się powtarza, i jest nim Sosnowiec (-2,8% maj do kwietnia i -2,3% kwiecień do marca). Pozostałe miasta ze spadkami w poprzednim miesiącu miały wzrosty. Oznacza to, że z perspektywy danych miesięcznych ciężko mówić jeszcze o załamaniu. Największe majowe spadki odnotowaliśmy w Katowicach (-5,1%), Gdyni oraz wspomnianym już Sosnowcu (po -2,8%). Wzrosty z kolei zaobserwowaliśmy w Toruniu (+11,8%), Białymstoku (+5,3%), Radomiu oraz Bydgoszczy (po +4,5%). Co ciekawe, Warszawa, gdzie w kwietniu odnotowaliśmy drobną zadyszkę, jest znów „na plusie” 2,2%.

Mamy też kolejne rekordy cenowe aż w 9 z 17 analizowanych przez nas miast. Na szczególną uwagę zasługuje w tym miejscu Toruń, gdzie w nowych ogłoszeniach dodanych w maju przeciętna cena po raz pierwszy w historii sięgnęła 10 000 zł za m². Wszystko za sprawą rynku pierwotnego, gdzie przeciętna cena ofertowa w ofertach dodanych w maju była na poziomie 11 500 zł za m².

Przeciętne ofertowe ceny mieszkań w kwietniu 2024 r.

W ofertach wzrosty, ale coraz trudniej o kupującego

Podane wyżej wzrosty to oczywiście oczekiwania sprzedających. Jeśli natomiast chodzi o faktycznie zawierane transakcje, to prawdopodobnie sytuacja się pogarsza. Wydłuża się czas ekspozycji ogłoszeń. Z informacji od pośredników wiemy także, że znacząco zmniejszyła się liczba zapytań ze strony potencjalnych kupujących. Innymi słowy, mieszkania nie sprzedają się już tak szybko jak w poprzednich miesiącach. Ponadto z danych Otodom Analytics wynika, że w maju sprzedaż nowych mieszkań w 7 największych miastach była o 10% niższa niż w kwietniu i o 20% niższa niż przed rokiem. Czy czeka nas więc mocny spadek cen mieszkań?

NBP nie wierzy w istotną korektę cen mieszkań

W opublikowanym niedawno „Raporcie o stabilności systemu finansowego” opublikowanym przez NBP można znaleźć poniższe stwierdzenia:

„Ceny nieruchomości mieszkaniowych rosły w ujęciu nominalnym (…), a realna skala wzrostu nie sugeruje zagrożenia istotną korektą w przyszłości.”

„W obszarze finansowania nieruchomości, rozwojowi akcji kredytowej sprzyjać powinna rosnąca zdolność kredytowa gospodarstw domowych będąca w dużej mierze efektem rosnących płac w gospodarce.”

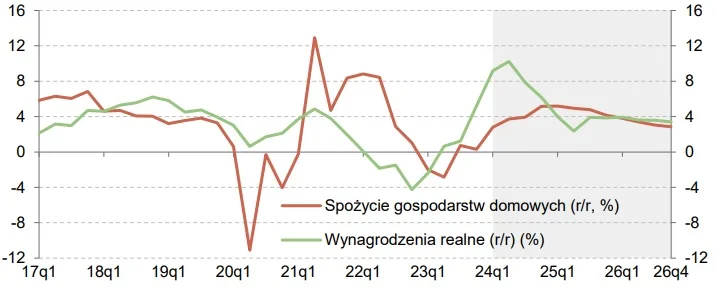

Bank centralny zwraca uwagę, że choć ceny mieszkań znacząco wzrosły, to zostało to złagodzone przez mocny wzrost wynagrodzeń. Ponadto poziom wynagrodzeń się nie zatrzymał, lecz rośnie i prawdopodobnie nadal będzie rósł w tempie przewyższającym inflację. Według GUS w kwietniu średnie wynagrodzenie w sektorze przedsiębiorstw było o 11,3% wyższe niż przed rokiem. Tymczasem wzrost cen (inflacja) w tym samym czasie wyniósł tylko 2,4%. NBP prognozuje, że wzrost wynagrodzeń będzie co prawda spowalniał, ale nadal będzie zdecydowanie przewyższał inflację. W rezultacie, po opłaceniu podstawowych kosztów życia, w kieszeniach Polaków będzie pozostało coraz więcej pieniędzy. To ma sprawić, że Polaków stać będzie na zakup mieszkań pomimo wysokich cen i wciąż wysokich stóp procentowych.

Realny wzrost wynagrodzeń – wykres z marcowej projekcji NBP

Rata stanowi aż 46% dochodu pary

Druga strona medalu wygląda tak, że choć sytuacja nieco się poprawiła, to nadal jest fatalna dla osób młodych, które zarabiają zwykle poniżej średniego wynagrodzenia. Załóżmy, że para, która chce kupić pierwsze w życiu mieszkanie, zarabia po 80% średniej pensji, czyli w okolicach mediany wynagrodzeń. Łącznie zarabiają więc 9 311 zł netto. Jeśli będą chcieli kupić mieszkanie o powierzchni 50 m² w dużym mieście (średnia transakcyjna cena nowego mieszkania dla 7 największych miast wg. NBP), to przy wkładzie własnym wynoszącym 10% rata będzie stanowiła aż 46% ich dochodu.

Dla porównania – gdy jest to ponad 50%, sytuacja jest fatalna, gdy jest poniżej 30%, to sytuacja jest dobra. Obecnie jesteśmy więc tylko nieznacznie poniżej progu, który określiliśmy jako fatalna sytuacja. Popyt ze strony takich osób na zwykłe kredyty (bez dopłat) będzie więc bardzo ograniczony.

Gorzej niż obecnie było tylko dwa razy

Co ciekawe, od 2009 r. (wcześniej przeważały kredyty walutowe) gorsza sytuacja od obecnej pojawiła się tylko dwukrotnie. Pierwszym przypadkiem, gdy udział raty w dochodzie przekraczał 50%, był rok 2009 i pierwsza połowa 2010 r., czyli zaraz po kryzysie finansowym. Aby pomóc młodym Polakom w zakupie mieszkania, złagodzono wtedy zasady programu „Rodzina na swoim”, który zaczął funkcjonować na pełnych obrotach.

Drugim przypadkiem, gdy rata przekraczała 50% dochodu przykładowej pary, była druga połowa 2022 r. W tym czasie młodzi niemalże nie mieli szans na uzyskanie kredytu hipotecznego. Wzrost stóp procentowych do poziomu 6,75% wywindował wysokość rat, a dodatkowo regulacje KNF ograniczyły zdolność kredytową. To wtedy pojawił się pomysł wprowadzenia „Bezpiecznego kredytu 2%”, który funkcjonował w drugiej połowie 2023 r.

Po uzyskaniu kredytu od razu mogliby starać się o pomoc

Od tamtego czasu stopy procentowe spadły z 6,75% do 5,75%. Mocno wzrosły też wynagrodzenia. Niestety, znacząco podskoczyły też ceny mieszkań. W rezultacie udział raty w dochodzie spadł z 52% do 46%. Poprawa jest więc nieznaczna.

Młodym bardzo trudno będzie uzyskać kredyt na opisane mieszkanie, ponieważ nowe przepisy stanowią, że jeśli rata przekracza 40% dochodu, to kredytobiorca może starać się o nieoprocentowaną pożyczkę z Funduszu Wsparcia Kredytobiorców. Pieniądze na ten fundusz wpłacają banki. Z pewnością nie będą więc udzielały kredytów z ratą wyższą niż 40% dochodu.

Szansą na poprawę sytuacji byłyby znaczące obniżki stóp procentowych lub mocny spadek cen mieszkań. Obecnie prognozy mówią jednak, że stopa referencyjna NBP może spaść w okolice 3% dopiero w 2027 r. Na mocne spadki cen mieszkań również się nie zanosi w najbliższym czasie. Nawet jeśli ceny spadną, to tempo spadków z reguły jest bardzo powolne. Dlatego bez nowego programu dopłat wielu młodych przez najbliższe 2-3 lata będzie miało ogromne problemy z zakupem mieszkania.