Wzrosty cen mieszkań to tylko iluzja

Na podstawie powyższych informacji można odnieść wrażenie, że rynek nieruchomości jest w doskonałej kondycji. To jednak tylko iluzja. Trzeba bowiem pamiętać, że na poziom cen w ogłoszeniach mają wpływ wyłącznie sprzedający. W rzeczywistości popyt jest ograniczony, dzięki czemu ceny stanęły w miejscu, a w niektórych lokalizacjach zaczęły spadać.

Ograniczony jest zarówno popyt inwestycyjny jak i ze strony osób kupujących mieszkania dla siebie. Inwestorzy stracili nadzieję na dalsze mocne wzrosty cen mieszkań w najbliższym czasie. Z kolei same zyski z wynajmu, w przypadku nowo kupowanych mieszkań, zwykle są zbliżone lub nawet niższe niż na lokatach bankowych czy obligacjach skarbowych.

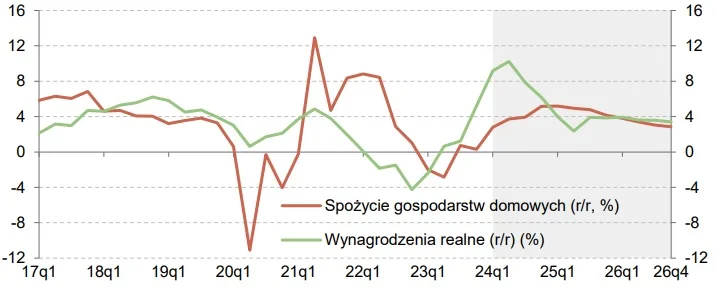

Z kolei popyt na mieszkania kupowane dla siebie ograniczają wysokie ceny mieszkań oraz wciąż wysokie stopy procentowe. Te ostatnie powodują, że raty kredytowe są wysokie, a dostępna kwota kredytu dość niska w porównaniu z cenami mieszkań. Sytuację nieco ratuje fakt, że znacząco rosną wynagrodzenia. Nie wszyscy mogli jednak liczyć na duża podwyżkę. Dlatego wiele osób obawia się wysokich rat i czeka na moment, gdy stopy procentowe spadną, a kredyty staną się tańsze i łatwiej dostępne.

Ten ograniczony popyt powoduje, że choć ceny ofertowe są wysokie i zdają się nadal rosnąć, to w faktycznie dokonywanych transakcjach coraz częściej dochodzi do znaczących negocjacji ceny. Na rynku wtórnym niekiedy cenę można zbić nawet o ponad 10%. Szczególnie warto szukać mieszkań, które czekają na kupca od dłuższego czasu.

Z kolei deweloperzy wciąż niechętnie zmieniają cenniki, ale ceny obniżają w sposób, który nie wpływa na statystyki. W ramach promocji coraz częściej dodają darmową komórkę lokatorską lub miejsce garażowe. Pojawiają się też korzystne dla kupujących harmonogramy płatności 30/70 oraz 20/80.

Obniżki stóp procentowych przywrócą popyt

Wiele wskazuje na to, że w przyszłym roku sytuacja się zmieni. Stopy procentowe najprawdopodobniej spadną o ok. 1 pp., co obniży raty i poprawi dostępność kredytów hipotecznych. Z jednej strony to dobra informacja ponieważ kredyty staną się tańsze i łatwiej dostępne. Jednocześnie spowoduje to jednak wzrost popytu i w rezultacie możliwości negocjacyjne będą zdecydowanie mniejsze. Wydaje się więc, że teraz jest dobry moment na zakup domu lub mieszkania. Jest sporo ofert, a kupujący mają przewagę negocjacyjną. Problem polega jednak na tym, że niewielu może sobie na to pozwolić.

Kredyty hipoteczne są coraz bardziej cyfrowe

Na koniec warto dodać, że choć obecnie kredyty hipoteczne są wciąż dość drogie przez wysokie stopy procentowe, to proces ich przyznawania staje się coraz wygodniejszy. W bankowych strategiach na najbliższe lata coraz częściej słychać o przenoszeniu kolejnych elementów procesu do internetu. Co ciekawe, w PKO BP i mBanku już funkcjonują e-hipoteki, choć na razie mają kilka ograniczeń. W PKO BP nie wszyscy klienci mogą z niej skorzystać. Poza tym wadą jest konieczność podpisania umowy podpisem kwalifikowanym, którego większość Polaków nie posiada. Z kolei mBank chwali się, że w tradycyjnej formie musi odbyć się podpisanie umowy kredytowej, pozostałe formalności można załatwić zdalnie.

Co to oznacza dla osób, które będą zaciągały kredyty hipoteczne? Z jednej strony z pewnością jest to wygodne, ponieważ banki wymagają mniej dokumentów. Dla przykładu tzw. e-operat powoduje, że nie trzeba dostarczać dokumentu potwierdzającego wartość nieruchomości. Wycena trafia elektronicznie od rzeczoznawcy od razu do systemu bankowego.

Przełomem w tym zakresie będzie wdrożenie rozwiązań wynikających z rozporządzenia eIDAS 2.0. Wtedy wszyscy otrzymamy za darmo (do użytku prywatnego) kwalifikowane podpisy elektroniczne, które zapewne będą dostępne w aplikacji mObywatel. Będziemy więc mogli podpisywać umowy kredytowe bez wychodzenia z domu. Pod wpływem zmian procesów w bankach i szerokiej dostępności podpisów elektronicznych możliwe stanie się udzielenie prawdziwej e-hipoteki.

Jest jednak również druga strona medalu – oczekiwania klientów i obawy banków związane z pozwami.

Pierwszy problem polega na tym, że nieruchomość na kredyt kupujemy 1–2 razy w życiu. Mamy więc ograniczoną wiedzę, a cały proces jest dość skomplikowany. Dodatkowo w grę wchodzą bardzo duże pieniądze. To powoduje, że klienci bardzo często mają wiele pytań. Jednocześnie rozmowa z drugim człowiekiem jest wygodniejszą formą uzyskania informacji niż czytanie wielostronicowych dokumentów. Dlatego wsparcie pracownika banku, pośrednika finansowego lub sztucznej inteligencji udającej człowieka wciąż będzie niezbędne.

Kolejnym problemem w pełni zdalnego procesu uzyskania kredytu jest ryzyko prawne. Ludzie zwykle nie czytają regulaminów kupując usługi przez internet. W razie pozwu podważającego ważność umowy kredytowej podpisanej przez internet można sprawdzić, że klient tak szybko zaakceptował umowę, że nie miał możliwości jej przeczytać. Umowę może oczywiście otrzymać np. kilka dni przed terminem jej podpisania. Nie ma jednak pewności, czy wszystko w niej zrozumiał.

Biorąc to wszystko pod uwagę, można podejrzewać, że proces przyznania kredytu hipotecznego w najbliższych latach będzie coraz szybszy i wygodniejszy. Jednak nawet gdy możliwe stanie się powszechne udzielanie e-hipoteki, częścią procesu pozostanie interakcja (spotkanie w oddziale lub zdalne) z człowiekiem lub sztuczną inteligencją, która będzie go udawać.

Z punktu widzenia banków, które wdrożą tę technologię, jest to z pewnością szansa na zwiększenie udziałów w rynku. Niższe koszty procesu pozwolą zwiększyć udziały rynkowe, oferując lepsze warunki kredytu niż banki, które pozostały przy tradycyjnej formie. Nowoczesne banki będą też wygrywały szybkością i wygodą przyznawania kredytu.